金融商品仲介業者

関東財務局長(金仲)第62号

金融商品取引業者(第二種金融商品取引業)

関東財務局長(金商)第3396号

NISA

NISA

つみたてNISAは、非課税枠を活用して長期的な資産形成をするための制度です。つみたてNISAをする際にクレジットカード決済を利用することで、手軽に投資を始めることができます。 ※公開日(2023.06.01)時点の情報です

NISA

NISA

つみたてNISAは非課税保有期間が20年間となっていて長期運用に適した制度ですが、非課税保有期間の途中で売却して資金を引き出すこともできます。 結婚や出産、住宅購入など、ライフイベントによってはお金が必要になるタイミングが発生します。つみたてNISAはそのような場合に保有資産を売却して投資資金を現金に戻すことが可能です。 ただし、つみたてNISAの投資を早い期間で売却してしまうのはデメリットも大きいです。つみたてNISAの資産を売却して資金を引き出すときには注意点をよく理解してから行うようにしてください。 ------ ※本記事は掲載日時点の内容となっており、将来的に制度変更等により内容が変わる場合がございます。 ------ ※公開日(2023.02.28)時点の情報です

NISA

NISA

つみたてNISAは、基本的に確定申告も年末調整も必要ありません。ただし例外的なケースではありますが、一部確定申告が必要な場合があります。今回はつみたてNISAだけでなく、一般口座や特定口座など他の口座の場合も含め、確定申告や年末調整が必要なのかについて説明しますので、参考にしてください。 ※公開日(2022.10.31)時点の情報です

NISA

NISA

つみたてNISAは2018年1月からできた制度ですが、既に一般NISAを利用している場合、つみたてNISAへの変更はできないと思っている方もいらっしゃるのではないでしょうか。しかし、一般NISAを利用していてもつみたてNISAに変更することは可能です。 そこで今回は一般NISAからつみたてNISA口座への変更方法とその流れについて説明していきます。 ※公開日(2022.10.31)時点の情報です

NISA

NISA

つみたてNISAは、投資で得た配当金や譲渡益などの利益にかかる税金を、一定額以内であれば非課税になる投資信託の一種です。税金が免除されるメリットのほかにも、複利効果によって効率良く利益を増やせるという特徴もあります。 ただし、免除される税金は投資額や年利次第で異なります。つみたてNISAでの投資を検討する際は、シミュレーターを使って毎月貯められる金額をシミュレーションしておくことが大切です。 ※公開日(2022.09.27)時点の情報です

NISA

NISA

昨今、つみたてNISAや一般NISAが資産形成として注目されてますが、2016年1月からスタートしたジュニアNISAは子供の将来のための教育資金として、検討されている方は多いのではないでしょうか。 通常、投資で出た利益には20.315%の税金がかかりますが、NISAでは税金が控除されるお得な制度です。もし子供の将来の資産を作りたいのであれば、ジュニアNISAの活用を検討しましょう。 なお、ジュニアNISAは2023年末で廃止され、新たな口座開設や投資ができなくなることが決まっていますのでご注意ください。 今回は、ジュニアNISAとつみたてNISA、一般NISAの違い、そして、メリット・デメリットについて噛み砕いて解説していきます。 ※公開日(2022.09.27)時点の情報です

NISA

NISA

新NISAとは、「少額投資非課税制度」であるNISAの新制度です。NISAには一般NISA、つみたてNISA、ジュニアNISAの3種類がありますが、2024年から現在の一般NISAの内容が大きく見直され、「新NISA」として生まれ変わります。現在もNISAを利用する際には「一般NISA」と「つみたてNISA」のいずれかを選んで利用しますが、2024年以降は「新NISA」と「つみたてNISA」のどちらかを選ぶこととなります。 また、同じタイミングでジュニアNISAは廃止されることとなります。 そこで今回は、新NISAの概要やこれまでのNISAとの変更点、新NISAのメリットとデメリット等、新NISAについて解説します。 なお、2022年8月31日に金融庁から令和5年度税制改正要望が提出され、今後、政府や与党の税制調査会等にて審議が開始されます。よって、実際の制度内容は本記事の執筆時点(2022年9月8日)と内容が変更となる可能性がありますことを予めご了承ください。 ※公開日(2022.09.27)時点の情報です

NISA

NISA

資産形成を有利に進められる制度として「つみたてNISA」や「iDeCo」があります。どちらも、投資の運用益を非課税で受け取れる税制優遇制度であり、長期的な資産形成に役立ちます。しかし「具体的にどう違うのか分からない」「どちらが自分にあっているのかが分からない」とお悩みの人も多いのではないでしょうか。 それらの疑問を解消するために、本記事では「つみたてNISA」と「iDeCo」それぞれのメリット・デメリット、資産形成の目的に応じた選び方を解説します。ぜひ最後までご覧ください。 ※公開日(2022.06.27)時点の情報です

NISA

NISA

近年、資産形成の手段として「つみたてNISA」が注目されています。最長20年間、一定の投資信託への投資による分配金や譲渡益が非課税になることから、長期的な資産形成を有利に進められます。 しかし、つみたてNISAを検討している人のなかには「運用中に暴落するのではないか」「元本割れが怖い」など、リスクを感じている人も少なくないでしょう。実際に過去20年近くのデータからも、10年に1度は必ずといってよいほど暴落が起きています。 長期的な目線で見れば、暴落しても売らずに根気強く持ち続けられれば、資産が増える可能性は高くなるため、暴落を避けようとするのではなく、暴落のリスクを想定し、正しい対処法を知っておくことが重要です。 本記事では、つみたてNISAの運用中に起こりうる暴落やリスク、そのときの対処法などについて解説します。 ※公開日(2022.06.27)時点の情報です

NISA

NISA

つみたてNISAは、投資信託から得た運用益が非課税になる税制優遇制度です。非課税期間は20年と長期にわたるため、資産形成に向いています。また、少額からコツコツ続けられるため、投資初心者も含め、利用する人が増えています。 しかし、これからはじめる人にとっては、非課税制度や税金などについて、分からないことも多いでしょう。本記事を最後まで読むことで、つみたてNISAの仕組み、確定申告・節税対策などの税金面について理解を深められます。 ※公開日(2022.06.27)時点の情報です

NISA

NISA

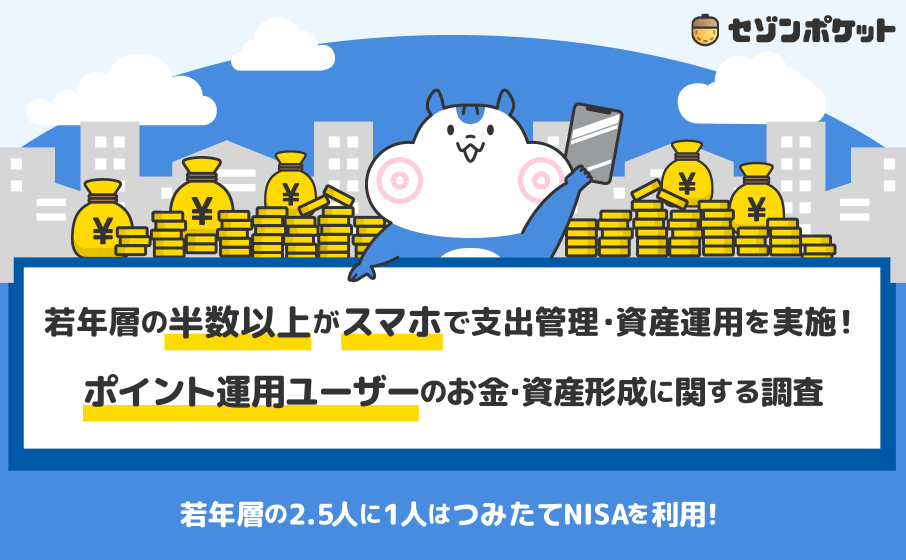

若年層の2.5人に1人はつみたてNISAを利用! 株式会社クレディセゾン(本社:東京都豊島区、代表取締役(兼)社長執行役員 COO:水野克己、以下:クレディセゾン)と、株式会社Finatextホールディングス(代表取締役社長 CEO:林 良太)の子会社である株式会社スマートプラス(代表取締役:藤江 典雄、以下、「スマートプラス」)は、ポイント運用サービスご利用者を対象に、お金・資産形成に関する調査を実施しました。 ※公開日(2022.06.06)時点の情報です

NISA

NISA

「つみたてNISAを始めたいけど、口座開設の仕方や銘柄の選び方が分からない」という方も多いのではないでしょうか。つみたてNISAはハードルが高いと思われがちですが、決して難しくありません。 本記事では、証券口座の開設から銘柄の買い方まで、投資初心者でも分かりやすく解説します。 ※公開日(2022.05.20)時点の情報です

つみたてNISAは、非課税枠を活用して長期的な資産形成をするための制度です。つみたてNISAをする際にクレジットカード決済を利用することで、手軽に投資を始めることができます。 ※公開日(2023.06.01)時点の情報です

つみたてNISAは、非課税枠を活用して長期的な資産形成をするための制度です。つみたてNISAをする際にクレジットカード決済を利用することで、手軽に投資を始めることができます。 ※公開日(2023.06.01)時点の情報です

つみたてNISAは非課税保有期間が20年間となっていて長期運用に適した制度ですが、非課税保有期間の途中で売却して資金を引き出すこともできます。 結婚や出産、住宅購入など、ライフイベントによってはお金が必要になるタイミングが発生します。つみたてNISAはそのような場合に保有資産を売却して投資資金を現金に戻すことが可能です。 ただし、つみたてNISAの投資を早い期間で売却してしまうのはデメリットも大きいです。つみたてNISAの資産を売却して資金を引き出すときには注意点をよく理解してから行うようにしてください。 ------ ※本記事は掲載日時点の内容となっており、将来的に制度変更等により内容が変わる場合がございます。 ------ ※公開日(2023.02.28)時点の情報です

つみたてNISAは非課税保有期間が20年間となっていて長期運用に適した制度ですが、非課税保有期間の途中で売却して資金を引き出すこともできます。 結婚や出産、住宅購入など、ライフイベントによってはお金が必要になるタイミングが発生します。つみたてNISAはそのような場合に保有資産を売却して投資資金を現金に戻すことが可能です。 ただし、つみたてNISAの投資を早い期間で売却してしまうのはデメリットも大きいです。つみたてNISAの資産を売却して資金を引き出すときには注意点をよく理解してから行うようにしてください。 ------ ※本記事は掲載日時点の内容となっており、将来的に制度変更等により内容が変わる場合がございます。 ------ ※公開日(2023.02.28)時点の情報です

つみたてNISAは、基本的に確定申告も年末調整も必要ありません。ただし例外的なケースではありますが、一部確定申告が必要な場合があります。今回はつみたてNISAだけでなく、一般口座や特定口座など他の口座の場合も含め、確定申告や年末調整が必要なのかについて説明しますので、参考にしてください。 ※公開日(2022.10.31)時点の情報です

つみたてNISAは、基本的に確定申告も年末調整も必要ありません。ただし例外的なケースではありますが、一部確定申告が必要な場合があります。今回はつみたてNISAだけでなく、一般口座や特定口座など他の口座の場合も含め、確定申告や年末調整が必要なのかについて説明しますので、参考にしてください。 ※公開日(2022.10.31)時点の情報です

つみたてNISAは2018年1月からできた制度ですが、既に一般NISAを利用している場合、つみたてNISAへの変更はできないと思っている方もいらっしゃるのではないでしょうか。しかし、一般NISAを利用していてもつみたてNISAに変更することは可能です。 そこで今回は一般NISAからつみたてNISA口座への変更方法とその流れについて説明していきます。 ※公開日(2022.10.31)時点の情報です

つみたてNISAは2018年1月からできた制度ですが、既に一般NISAを利用している場合、つみたてNISAへの変更はできないと思っている方もいらっしゃるのではないでしょうか。しかし、一般NISAを利用していてもつみたてNISAに変更することは可能です。 そこで今回は一般NISAからつみたてNISA口座への変更方法とその流れについて説明していきます。 ※公開日(2022.10.31)時点の情報です

つみたてNISAは、投資で得た配当金や譲渡益などの利益にかかる税金を、一定額以内であれば非課税になる投資信託の一種です。税金が免除されるメリットのほかにも、複利効果によって効率良く利益を増やせるという特徴もあります。 ただし、免除される税金は投資額や年利次第で異なります。つみたてNISAでの投資を検討する際は、シミュレーターを使って毎月貯められる金額をシミュレーションしておくことが大切です。 ※公開日(2022.09.27)時点の情報です

つみたてNISAは、投資で得た配当金や譲渡益などの利益にかかる税金を、一定額以内であれば非課税になる投資信託の一種です。税金が免除されるメリットのほかにも、複利効果によって効率良く利益を増やせるという特徴もあります。 ただし、免除される税金は投資額や年利次第で異なります。つみたてNISAでの投資を検討する際は、シミュレーターを使って毎月貯められる金額をシミュレーションしておくことが大切です。 ※公開日(2022.09.27)時点の情報です

昨今、つみたてNISAや一般NISAが資産形成として注目されてますが、2016年1月からスタートしたジュニアNISAは子供の将来のための教育資金として、検討されている方は多いのではないでしょうか。 通常、投資で出た利益には20.315%の税金がかかりますが、NISAでは税金が控除されるお得な制度です。もし子供の将来の資産を作りたいのであれば、ジュニアNISAの活用を検討しましょう。 なお、ジュニアNISAは2023年末で廃止され、新たな口座開設や投資ができなくなることが決まっていますのでご注意ください。 今回は、ジュニアNISAとつみたてNISA、一般NISAの違い、そして、メリット・デメリットについて噛み砕いて解説していきます。 ※公開日(2022.09.27)時点の情報です

昨今、つみたてNISAや一般NISAが資産形成として注目されてますが、2016年1月からスタートしたジュニアNISAは子供の将来のための教育資金として、検討されている方は多いのではないでしょうか。 通常、投資で出た利益には20.315%の税金がかかりますが、NISAでは税金が控除されるお得な制度です。もし子供の将来の資産を作りたいのであれば、ジュニアNISAの活用を検討しましょう。 なお、ジュニアNISAは2023年末で廃止され、新たな口座開設や投資ができなくなることが決まっていますのでご注意ください。 今回は、ジュニアNISAとつみたてNISA、一般NISAの違い、そして、メリット・デメリットについて噛み砕いて解説していきます。 ※公開日(2022.09.27)時点の情報です

新NISAとは、「少額投資非課税制度」であるNISAの新制度です。NISAには一般NISA、つみたてNISA、ジュニアNISAの3種類がありますが、2024年から現在の一般NISAの内容が大きく見直され、「新NISA」として生まれ変わります。現在もNISAを利用する際には「一般NISA」と「つみたてNISA」のいずれかを選んで利用しますが、2024年以降は「新NISA」と「つみたてNISA」のどちらかを選ぶこととなります。 また、同じタイミングでジュニアNISAは廃止されることとなります。 そこで今回は、新NISAの概要やこれまでのNISAとの変更点、新NISAのメリットとデメリット等、新NISAについて解説します。 なお、2022年8月31日に金融庁から令和5年度税制改正要望が提出され、今後、政府や与党の税制調査会等にて審議が開始されます。よって、実際の制度内容は本記事の執筆時点(2022年9月8日)と内容が変更となる可能性がありますことを予めご了承ください。 ※公開日(2022.09.27)時点の情報です

新NISAとは、「少額投資非課税制度」であるNISAの新制度です。NISAには一般NISA、つみたてNISA、ジュニアNISAの3種類がありますが、2024年から現在の一般NISAの内容が大きく見直され、「新NISA」として生まれ変わります。現在もNISAを利用する際には「一般NISA」と「つみたてNISA」のいずれかを選んで利用しますが、2024年以降は「新NISA」と「つみたてNISA」のどちらかを選ぶこととなります。 また、同じタイミングでジュニアNISAは廃止されることとなります。 そこで今回は、新NISAの概要やこれまでのNISAとの変更点、新NISAのメリットとデメリット等、新NISAについて解説します。 なお、2022年8月31日に金融庁から令和5年度税制改正要望が提出され、今後、政府や与党の税制調査会等にて審議が開始されます。よって、実際の制度内容は本記事の執筆時点(2022年9月8日)と内容が変更となる可能性がありますことを予めご了承ください。 ※公開日(2022.09.27)時点の情報です

資産形成を有利に進められる制度として「つみたてNISA」や「iDeCo」があります。どちらも、投資の運用益を非課税で受け取れる税制優遇制度であり、長期的な資産形成に役立ちます。しかし「具体的にどう違うのか分からない」「どちらが自分にあっているのかが分からない」とお悩みの人も多いのではないでしょうか。 それらの疑問を解消するために、本記事では「つみたてNISA」と「iDeCo」それぞれのメリット・デメリット、資産形成の目的に応じた選び方を解説します。ぜひ最後までご覧ください。 ※公開日(2022.06.27)時点の情報です

資産形成を有利に進められる制度として「つみたてNISA」や「iDeCo」があります。どちらも、投資の運用益を非課税で受け取れる税制優遇制度であり、長期的な資産形成に役立ちます。しかし「具体的にどう違うのか分からない」「どちらが自分にあっているのかが分からない」とお悩みの人も多いのではないでしょうか。 それらの疑問を解消するために、本記事では「つみたてNISA」と「iDeCo」それぞれのメリット・デメリット、資産形成の目的に応じた選び方を解説します。ぜひ最後までご覧ください。 ※公開日(2022.06.27)時点の情報です

近年、資産形成の手段として「つみたてNISA」が注目されています。最長20年間、一定の投資信託への投資による分配金や譲渡益が非課税になることから、長期的な資産形成を有利に進められます。 しかし、つみたてNISAを検討している人のなかには「運用中に暴落するのではないか」「元本割れが怖い」など、リスクを感じている人も少なくないでしょう。実際に過去20年近くのデータからも、10年に1度は必ずといってよいほど暴落が起きています。 長期的な目線で見れば、暴落しても売らずに根気強く持ち続けられれば、資産が増える可能性は高くなるため、暴落を避けようとするのではなく、暴落のリスクを想定し、正しい対処法を知っておくことが重要です。 本記事では、つみたてNISAの運用中に起こりうる暴落やリスク、そのときの対処法などについて解説します。 ※公開日(2022.06.27)時点の情報です

近年、資産形成の手段として「つみたてNISA」が注目されています。最長20年間、一定の投資信託への投資による分配金や譲渡益が非課税になることから、長期的な資産形成を有利に進められます。 しかし、つみたてNISAを検討している人のなかには「運用中に暴落するのではないか」「元本割れが怖い」など、リスクを感じている人も少なくないでしょう。実際に過去20年近くのデータからも、10年に1度は必ずといってよいほど暴落が起きています。 長期的な目線で見れば、暴落しても売らずに根気強く持ち続けられれば、資産が増える可能性は高くなるため、暴落を避けようとするのではなく、暴落のリスクを想定し、正しい対処法を知っておくことが重要です。 本記事では、つみたてNISAの運用中に起こりうる暴落やリスク、そのときの対処法などについて解説します。 ※公開日(2022.06.27)時点の情報です

つみたてNISAは、投資信託から得た運用益が非課税になる税制優遇制度です。非課税期間は20年と長期にわたるため、資産形成に向いています。また、少額からコツコツ続けられるため、投資初心者も含め、利用する人が増えています。 しかし、これからはじめる人にとっては、非課税制度や税金などについて、分からないことも多いでしょう。本記事を最後まで読むことで、つみたてNISAの仕組み、確定申告・節税対策などの税金面について理解を深められます。 ※公開日(2022.06.27)時点の情報です

つみたてNISAは、投資信託から得た運用益が非課税になる税制優遇制度です。非課税期間は20年と長期にわたるため、資産形成に向いています。また、少額からコツコツ続けられるため、投資初心者も含め、利用する人が増えています。 しかし、これからはじめる人にとっては、非課税制度や税金などについて、分からないことも多いでしょう。本記事を最後まで読むことで、つみたてNISAの仕組み、確定申告・節税対策などの税金面について理解を深められます。 ※公開日(2022.06.27)時点の情報です

若年層の2.5人に1人はつみたてNISAを利用! 株式会社クレディセゾン(本社:東京都豊島区、代表取締役(兼)社長執行役員 COO:水野克己、以下:クレディセゾン)と、株式会社Finatextホールディングス(代表取締役社長 CEO:林 良太)の子会社である株式会社スマートプラス(代表取締役:藤江 典雄、以下、「スマートプラス」)は、ポイント運用サービスご利用者を対象に、お金・資産形成に関する調査を実施しました。 ※公開日(2022.06.06)時点の情報です

若年層の2.5人に1人はつみたてNISAを利用! 株式会社クレディセゾン(本社:東京都豊島区、代表取締役(兼)社長執行役員 COO:水野克己、以下:クレディセゾン)と、株式会社Finatextホールディングス(代表取締役社長 CEO:林 良太)の子会社である株式会社スマートプラス(代表取締役:藤江 典雄、以下、「スマートプラス」)は、ポイント運用サービスご利用者を対象に、お金・資産形成に関する調査を実施しました。 ※公開日(2022.06.06)時点の情報です

「つみたてNISAを始めたいけど、口座開設の仕方や銘柄の選び方が分からない」という方も多いのではないでしょうか。つみたてNISAはハードルが高いと思われがちですが、決して難しくありません。 本記事では、証券口座の開設から銘柄の買い方まで、投資初心者でも分かりやすく解説します。 ※公開日(2022.05.20)時点の情報です

「つみたてNISAを始めたいけど、口座開設の仕方や銘柄の選び方が分からない」という方も多いのではないでしょうか。つみたてNISAはハードルが高いと思われがちですが、決して難しくありません。 本記事では、証券口座の開設から銘柄の買い方まで、投資初心者でも分かりやすく解説します。 ※公開日(2022.05.20)時点の情報です

よくあるご質問

サービスについてのお問い合わせ

誤認防止のお知らせ

金融商品仲介業について

セゾンポケット・金融商品仲介に関する規約

セゾンポケット・金融商品仲介に関する規約

サービス運営会社

金融商品仲介業者

所属金融商品取引業者

セゾンポケットのアプリ