NISAの「成長投資枠」と「つみたて投資枠」とは?

2024年からNISAが始まり、成長投資枠とつみたて投資枠の2つの投資枠がスタートしました。NISAは従来から存在した税制優遇制度で、投資した収益に本来はかかる20.315%(※)の税金が非課税になる制度です。

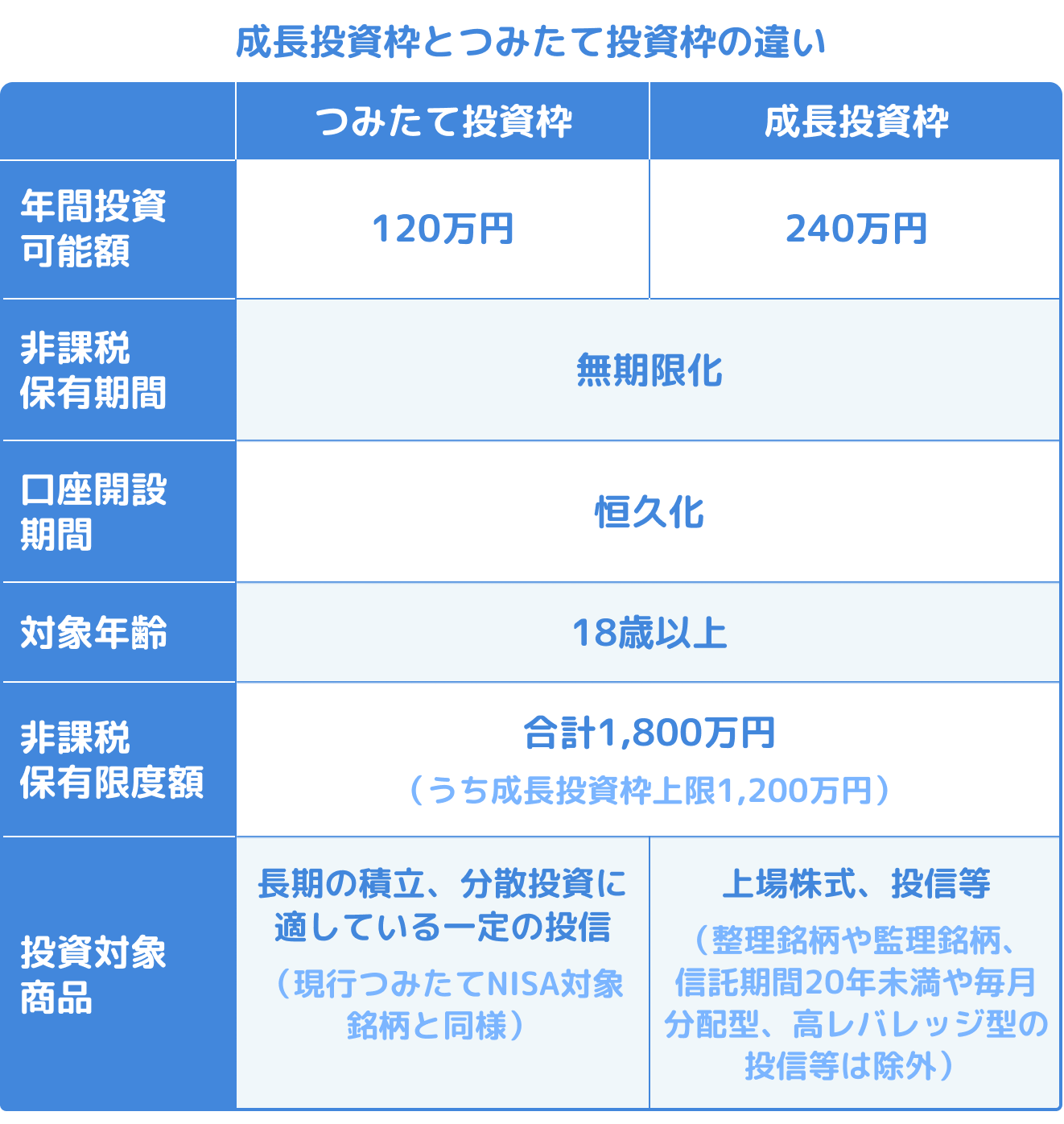

旧NISAは、20年間の非課税が適用されるつみたてNISAと、5年間適用される一般NISAから1つを選択する制度でした。NISAでは、一般NISAに相当する成長投資枠と、つみたてNISAに相当するつみたて投資枠が併用可能になり、更に非課税期間も恒久化されます。成長投資枠の年間投資枠が240万円、つみたて投資枠が120万円となり、総額で年間360万円までの投資が非課税で適用可能です。なお、非課税保有限度額は全体で1,800万円(うち、成長投資枠上限1,200万円)と定められています。

※通常は所得税15%、住民税5%に、2037年12月末までは、復興特別所得税が加わり、合計20.315%の税金がかかります。

関連リンク:NISAの成長投資枠とつみたて投資枠の違いは?組み合わせ方について解説

「成長投資枠」の銘柄を選ぶポイント

成長投資枠は、つみたて投資枠と比べて投資できる資産の範囲が広く、より成長性の高い投資先を選べるのが特徴です。高成長を期待して余裕資金を投じるのに適した制度ですが、その分値下がりの可能性もはらみますので、リスク管理にも注意しましょう。

成長性が期待できる銘柄を選ぶ

成長投資枠の特性を活かして、成長性が期待できる銘柄を選ぶのが第一です。銘柄の「成長性」は、その投資収益率で考えるのが良いでしょう。収益が出るということは、それだけ投資資産の価値が拡大したことを意味します。なお、収益性を見るときは、配当や分配金など、保有期間中に定期的に発生する収入も考慮に入れることが重要です。

たとえば、投資信託の場合、「トータルリターン」もしくは「分配金再投資後の基準価額ベースの騰落率」を見るのが適切です。トータルリターンを掲載している証券会社もあるので、参照すると良いでしょう。

株式の場合は、株価の騰落率に配当を加えた収益性の評価が必要です。ほとんどの証券会社は、株価ベースの騰落率が表示されることが多いですが、株価変動による損益に配当収入を足し合わせて配当込みの収益率を計算することが推奨されます。長期投資の目的で銘柄を選ぶなら、3年~5年など長期のデータをチェックして投資収益率の高い銘柄に投資するのが有効です。

関連リンク:つみたてNISAの利回りとは?計算方法とシミュレーションについて

リスク管理に注意して分散投資

成長投資枠を積極的に活用するときには、リスク分散に留意しましょう。一般的に、高い成長性が期待できる資産は、価格変動リスクも高い傾向にあります。市場が想定外に悪化すれば、大きな損失をもたらす可能性があるのです。

さまざまな資産に分散投資をすれば、一部の資産が損失を出しても、他の資産がその損失をカバーしてくれる可能性が高くなります。これにより、全体の資産損失リスクを抑制することが可能です。

分散投資では大きく分けて「資産の分散」「投資地域の分散」があります。「資産の分散」とは、株・債券・REITなど異なるカテゴリーの資産を保有することです。例えば、リスクが高い株式と低リスクの債券に投資する投資信託を組み合わせることで、リスクをバランス良く管理できます。

また、投資地域の分散にも着目しておきましょう。例えば、同じ株式に投資する場合でも日本国内の株式だけでなく、海外の株式も含めてバランス良く保有しておけば、特定地域の市況が悪化したときの損失リスクを抑制できます。

「つみたて投資枠」の銘柄を選ぶポイント

つみたて投資枠では、長期積立と分散投資を心がけて銘柄選びを進めましょう。対象銘柄が280銘柄(2024/1/4時点)と成長投資枠で購入できる銘柄ほど多くないので、少ない選択肢でも効率的に分散できる組み合わせを考える必要があります。

また、長期保有することを前提にした場合、運用コストが安い銘柄を選ぶのも重要です。これにより、長期間の運用におけるコストの影響を最小限に抑えることが可能になります。

少ない銘柄でも投資先の分散を目指す

リスク分散が図れる銘柄選びとその組み合わせがつみたて投資枠での投資戦略として重要になります。つみたて投資枠では、投資信託を長期にわたって保有することが一般的です。損失が原因で銘柄の入れ替えが発生しないよう、投資先の分散に留意してリスクの抑制を図りましょう。

つみたて投資枠の対象銘柄は、「長期積立・分散投資に適した銘柄」として、インデックス投資信託が中心となっています。例えば、全世界の株式に加えて同時に債券にも投資するグローバル・バランス型の投資信託であれば、1銘柄へ投資するだけで資産・地域分散が実現します。つみたて投資枠の対象ファンドの特性を活かして、分散投資を進めましょう。

安定収益を生む銘柄選び

つみたて投資枠は、長期的に安定収益をもたらし、安心して保有できる銘柄を選ぶことが大切です。まず、トータルリターンを基準とした収益性の大きさを見ましょう。2〜3年程度の短期でのリターン実績だけで判断するのではなく、長期で安定的にリターンの実績がある銘柄を選ぶことが望ましいです。

また、運用実績の長いファンドは、長期にわたって運用を継続した実績があるため信頼性が高いと言えます。さらに、ファンドの規模を示す「純資産総額」が大きい銘柄を選びましょう。投資信託では純資産残高が小さくなると、繰上償還といって信託期間の途中で運用終了となるリスクが高まるためです。ファンドの規模の大きい銘柄の方が、安心して長期保有できると言えます。

運用コストが安い銘柄を選ぶ

つみたて投資枠では、より一層コストの安い銘柄を厳選しましょう。この枠での保有銘柄は通常、長期にわたりつみたて・保有を継続します。投資期間が長期になれば手数料の負担も積みあがっていくため、できるだけ手数料の低い銘柄を選んで、運用コストを抑えるのが一案です。

一般の投資信託では、購入時手数料、信託報酬を含む管理費用、換金(解約)時にかかる信託財産留保額などのコストが発生します。つみたて投資枠で購入できる銘柄は購入時手数料が無料の「ノーロード」銘柄が条件であり、信託報酬も低水準の銘柄が多いのが特徴です。その中から更に手数料の低い銘柄を厳選して、コストをかけずに効率的に投資しましょう。

「成長投資枠」「つみたて投資枠」銘柄のリスクと対策

一般的な資産運用と同様、「成長投資枠」「つみたて投資枠」の投資には市場変動によるリスクが伴います。また、投資枠が大きすぎるがゆえに、過剰なつみたて投資を設定して生活費を捻出できなくなるリスクも考慮しなければなりません。

市場変動リスクは分散投資でコントロール

投資信託や株式、ETFなどは、いずれも市況により価格が変動するため、環境が悪化すれば損失が発生します。値動きリスクの高い銘柄に投資すれば、それだけ大きな損失をもたらすリスクが高まるのです。

投資において、長期的には資産成長が期待できても、景気悪化などにより一時的に大きな損失を引き起こすリスクは常に存在します。耐えられないほどの大きな損失を避けるために、成長投資枠とつみたて投資枠を併用して、投資先の分散を行いましょう。これにより一時的な損失に動揺して、損切りする形で売却することを避けることができます。長期的な視点を持ち、市場の変動に耐えることも重要です。

投資資金が不足しないよう、余裕を持った金額を設定

NISAのつみたて投資では、資金不足に陥らないよう、余裕を持って投資しましょう。

便利な反面、収入や余裕資金に対して過剰な金額をつみたてるのは避けるべきです。積極的につみたてをした結果、家計を圧迫し、意図しないタイミングで資産を換金する必要に迫られてしまうと、長期的な資産形成計画にとって不利となります。したがって、投資金額の設定は、長期を見据えて継続できる、余裕を持った金額で行いましょう。将来、資金面で余裕がでてきたら追加投資を検討してみましょう。

初心者がおさえるべき銘柄選びのポイント

初心者は、目標とするリターンを事前に決めたうえで、銘柄選びを行うことが重要です。ただし、無計画に銘柄を選ぶのではなく、バランスの良い組み合わせを心がけましょう。

目標リターンを定めて銘柄を選ぶ

初心者は、まず目標設定が重要です。例えば、「いつまでに何万円の資産を形成するか」、「月いくら投資できるか」を確認した上で、求められるリターンを計算しましょう。この計算には、金融庁が「資産運用シミュレーション」を提供しているので、活用すると良いでしょう。

目標が明確になれば、投資方針を立てやすくなります。例えば、高収益を目指すなら株式中心の投資信託を、安定性を重視するなら低リスクの債券にウエイトを置いた投資信託を検討することができます。このように投資方針を決めておくことで、資産形成の計画をより効率的に進めることが可能となります。

バランス良く組み合わせる

銘柄選びにおいては、その特性を理解して、バランス良く組み合わせましょう。

分散投資といいつつも、実際には、特定の国や地域に投資比率が偏っている場合もあります。例えば、全世界の株式に投資する投資信託であっても、米国の比率が過半数となっている銘柄もあります。目論見書や月次レポートなどで実際の投資先も確認しながら、資産や投資先の異なる銘柄同士をうまく組み合わせましょう。

セゾンポケットにおける投資枠の組み合わせと戦略

成長投資枠とつみたて投資枠の併用方法を紹介してきましたが「ここまで緻密に分散投資するのは難しい」と考える方もいるでしょう。そんな方におすすめなのが「セゾンポケット」の活用です。

セゾンポケットは、クレジットカードやポイントでつみたてを行う資産運用サービスです。NISAに対応していることはもちろん、口座開設から運用まで全てスマートフォンで完結するので、投資初心者でも簡単にNISAでの投資が行えます。

また、積立額10万円/月までを自動でつみたて投資枠に、それ以上の投資額は成長投資枠に振り分ける「おてがるNISA」機能が搭載されており、煩雑な投資枠の管理が自動化されることも特徴です。※1

セゾンポケットは、安定志向の方におすすめの「セゾン・グローバルバランスファンド」と成長志向の方におすすめの「セゾン資産形成の達人ファンド」の厳選された2つの投資信託から選ぶだけですので、投資初心者の方も投資の一歩を踏み出しやすくなります。どちらもR&I(格付け投資情報センター)が中立的な立場で優れた実績を上げたファンドを表彰する「R&Iファンド大賞」で2023年優秀ファンド賞を受賞するなど、自信を持っておすすめできる投資信託です。

※1 セゾンポケットで購入できる株つみたては、つみたて投資枠を利用できません。

つみたて投資枠と成長投資枠は異なる投信で運用する

成長投資枠で投資するなら「セゾン資産形成の達人ファンド」をオススメ

セゾンポケットで購入できる「セゾン資産形成の達人ファンド」は、投資対象を株式とし、日本を含む世界各国の株式に分散投資します。この投資信託一つで株式の地域分散投資が行えます。

販売開始以来の年率リターンは+7.75% ※1 と、着実なリターン実績を持つ投資信託です。後ほど紹介する「セゾン・グローバルバランスファンド」と比較してリスク・リターンは高めとなり成長志向の方向けの投資と言えます。

そのため、成長投資枠で比較的リスク・リターンの高い投資信託を購入することも考え方の一つです。

「セゾン資産形成の達人ファンド」について詳しく

※1 年率リターンは2023年10月31日時点の概算値となります。

つみたて投資枠で投資するなら「セゾン・グローバルバランスファンド」をオススメ

「セゾン・グローバルバランスファンド」は、つみたて投資枠を利用した長期つみたて投資に適した投資信託です。異なる株式と債券の二つの資産に分散投資する他、対象は全世界となっており地域分散も可能になっています。

販売開始以来の年率リターンは+4.68% ※1と、「セゾン資産形成の達人ファンド」よりも低めですが、資産・地域分散効果を期待できるため、長期的かつ安定的につみたてていく上では適した投資信託と言えるでしょう。

「セゾン・グローバルバランスファンド」について詳しく

どちらも1銘柄だけで分散投資が可能なファンドなので、投資先の組み合わせに悩む必要がありません。初心者でも気軽に分散・つみたて投資ができます。

※1 年率リターンは2023年10月31日時点の概算値となります。

ひとつの投信をつみたてし、つみたて投資枠と成長投資枠を利用する

ひとつの投資信託だけをつみたてしながら、つみたて投資枠と成長投資枠を利用する方法もあります。

例えば、世界の複数資産に分散して投資する「セゾン・グローバルバランスファンド」をつみたて投資枠対象の投資信託として選びます。毎月のつみたて額を10万円とした場合は、自動的につみたて投資枠を利用しますが、セゾンポケットは「おてがるNISA」が搭載されていますので、10万円を超える部分は自動的に成長投資枠が利用されます。

資金に余裕があれば、15万円等の金額を毎月のつみたて額に設定し、15万円の内10万円はつみたて投資枠、5万円は成長投資枠を自動的に利用してつみたて投資が行えます。ボーナス時期など現金に余裕ができた場合は同じ投資信託を成長投資枠で追加購入することも可能です。

この方法は、資産・地域分散に優れた「セゾン・グローバルバランスファンド」を軸として選択し、つみたて投資枠と成長投資枠を利用することで難しい銘柄選びをする必要がなくなる他、煩雑な投資枠の管理もなくなります。焦ることなく、落ち着いて長期的につみたてしていくだけでNISAのメリットを享受できます。