2022年12月16日に「令和5年度税制改正大綱」が発表されたことに伴い、本ページで案内しているNISA制度の内容は24年以降変更されることを予めご了承ください。2024年以降の「新NISA制度」に関しては以下の関連記事で詳しく解説しておりますのでご覧ください。

【関連記事】2024年に新NISA制度は何が変わる?変更点やメリット・デメリットを解説

つみたてNISAは途中解約できる

結論、つみたてNISAは最長20年間の利用ができますが、期間の途中で解約することは可能です。つみたてNISAが利用できる期間は2018年から2042年までで、この期間につみたてNISA口座で買い付けた投資信託については、買付した年から最長20年間、途中解約をした場合の利益は非課税です。

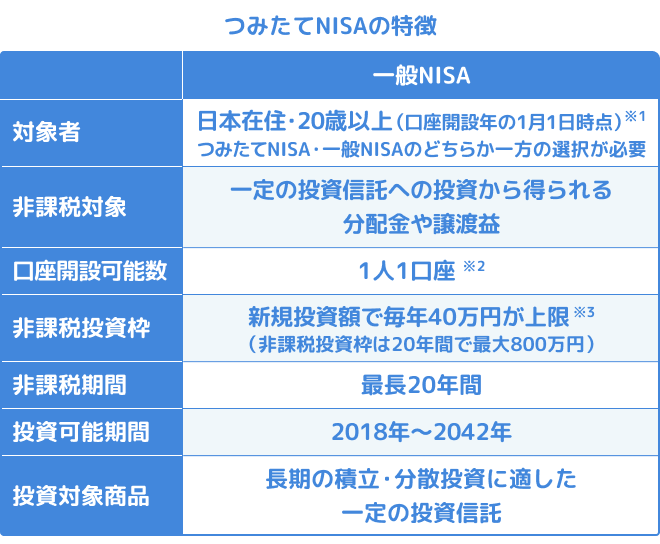

つみたてNISAはいつでも途中解約できますが、いくつかのデメリットがあります。以下のつみたてNISAの特徴を参考にしてみてください。

※1 0歳~19歳の方は、ジュニアNISA口座の利用が可能。なお、成人年齢の引き下げに伴い、2023年1月1日よりジュニアNISA口座の対象は17歳以下、一般NISA・つみたてNISAは18歳以上が対象となります。

※2 NISA口座を開設する金融機関は1年単位で変更可能。NISA口座内で、つみたてNISAと一般NISAを1年単位で変更可能。ただし、つみたてNISAですでに投資信託を購入している場合、その年は他の金融機関又は一般NISAへの変更不可。

※3 未使用分があっても翌年以降への繰り越し不可

つみたてNISAを途中解約するタイミングは?

つみたてNISAはいつでも途中解約が可能です。一方、つみたてNISAと同じ非課税制度として知られている「iDeCo(イデコ)」は60歳まで原則解約できないため、途中で解約して現金を引き出すことはできません。iDeCoと比較すると、つみたてNISAはいつでも解約して現金を引き出すことができるので、何かと便利と言えるでしょう。

ただし、途中解約するタイミングによっては、大きくマイナスになる場合があります。例えば、リーマンショックやコロナショックなどの経済ショックが起きた場合です。このようなタイミングで解約した場合、大きくマイナスになってしまう可能性があるので注意が必要です。

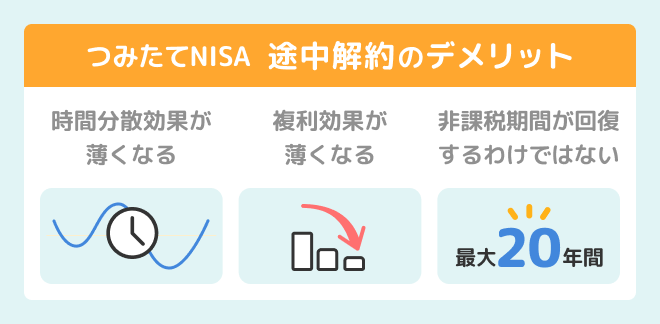

つみたてNISAを途中解約するデメリット

つみたてNISAを途中解約するデメリットはたくさんありますが、主なデメリットは3つです。

- 途中解約するデメリット

- 時間分散効果が薄くなる

- 複利効果が薄くなる

- 非課税枠の40万円が回復するわけではない

それぞれのデメリットについて説明をしていきます。

時間分散効果が薄くなる

つみたてNISAでは、毎月や毎週、一定の期間、一定の金額を投資に回します。長く利用すればするほど、時間分散の効果が高くなります。なぜなら、長期間利用することによって投資信託の基準価額(※1)が高い時も低い時も買い付けるからです。

基準価格が高い時も低い時も買い続けることによって、平均購入単価は安定します。投資期間が長ければ長いほど、平均購入単価は安定すると言われており、利益が出しやすくなります。

つみたてNISAは、この時間分散の効果を享受できるため、投資初心者の方でも利益が出しやすい取引手法であるといわれています。

しかし、途中で解約をしてしまうと、時間分散の効果は薄くなってしまい、状況によってはマイナスになってしまうこともあります。折角、投資を始めてもマイナスになってしまっては元も子もありません。時間分散の効果が薄まってしまうのは、つみたてNISAを途中で解約する大きなデメリットと言えるでしょう。

※1 基準価額:投資信託における値段のこと。純資産総額を口数で割って算出される。

複利効果が薄くなる

つみたてNISAは、複利効果が期待できる投資手法です。しかし、途中で解約してしまうと、この複利効果が薄くなってしまいます。

単利とは、利益がでても元手資金に入れずにずっと同じ金額となる利子の付き方です。例えば、100,000円の元手で投資を始めて10,000円の利益が出たとしましょう。単利の投資では、利益は次の投資に回さず、元手の100,000円で常に投資をしますので、投資資金は増えません。利益率が同じ場合、常に一定の利益額になります。

複利とは、運用で得た利益を元本にプラスして、利子と元本の合計額に利子がつくことです。例えば、100,000円の元手で投資を始めて10,000円の利益がでたとしましょう。複利の場合、利益を元手に加えて次の投資をしますので、このケースの場合、次の投資は110,000円で行うことになります。

もし最初の投資と同様に、10%の利益が出た場合、2回目の投資の利益は11,000円です。元金110,000円と合わせると121,000円になります。 このように複利は、利益を投資元本に加える分、単利よりも効率的にお金を増やせるのです。

投資を始めたばかりの時は単利も複利も大きな違いはありません。しかし、投資回数を重ねるにつれ違いは大きくなります。

より早く利益を増やしたいのであれば、単利よりも複利で投資していった方が良いのは明らかです。

【関連記事】つみたて(積立)NISAの利回りってどのくらい?複利効果ではどんなメリットがある?

非課税枠の40万円が回復するわけではない

つみたてNISAで購入した投資信託を解約しても、非課税枠が回復するわけではありません。例えば、つみたてNISAで10万円分つみたてをした後、すべて解約しても、その年の非課税枠は40万円-10万円=30万円のままで、40万円に回復するわけではありません。

つみたてNISAを途中解約する手続きとその方法

今保有している金融機関のつみたてNISAを途中解約する方法は、保有している投資信託の解約手続き(売却注文)をするだけです。もし、つみたてNISA口座ごと廃止したい場合は、金融機関にその旨を連絡してください。ただし、金融機関によっては窓口に来店しなければならない場合もありますので、予め確認をしておきましょう。

途中解約する前にやっておくべきこと

つみたてNISAは、時間分散や複利の効果の観点からも、できるだけ長く続けた方が良いとされています。途中解約しなければならない場合は仕方がないですが、途中解約する前にやっておくべきことがいくつかあります。

まずは、本当につみたてNISAを解約しなければならないのかをよく考えてみてください。お金が必要な場合、預金で対応できないか検討するようにしましょう。また、毎月のつみたてがきつくなった場合、固定費などの見直しをするようにしてください。

例えば、携帯電話や生命保険、公共料金の支払いなどを見直すことによって、お金を浮かすことができるかもしれません。また、どうしても毎月のつみたてが大変な場合、つみたての中止を行うのも1つの方法です。今まで投資した元本はそのままにしておき、お金に余裕ができた時につみたての再開を検討してみてはいかがでしょうか?

このように、途中解約する前に検討できることはいくつかありますので、しっかり確認するようにしましょう。

途中解約時の注意点

つみたてNISAはいつでも途中解約ができますが、損失が出ている状況で解約をすると、つみたてNISAの非課税の恩恵を受けられないため注意が必要です。

また、解約せずにつみたてを続けることによって、基準価額や株価が低いときも高いときも購入することになり、平均購入単価が安定し、利益が出やすくなります。つみたてNISAは長期間続ければ続けるほど利益が出しやすいといわれているので、途中で解約せず長期でつみたてを行いましょう。

つみたてNISAは、非常に商品性が良く、信託報酬(※2)などの費用も低い投資信託が揃っているため、長期間保有すれば利益が出る可能性は高いはずです。よって、マイナスのタイミングで解約するのは極力やめた方が良いといえます。

また、一時の感情で解約を検討していないかどうかも、しっかり確認してください。経済ショックが起き、一時的に大きなマイナスになったことで、怖くなり解約をする人がたくさんいます。

しかし、解約せずに長期間保有することによって、逆に大きな利益になる場合もたくさんありますので、一時の感情に流されないように注意しましょう。

クレジットカードで積立している場合も注意が必要です。つみたてNISAを解約したときの次の引き落とし日は、カード会社によって異なるため、つみたてを止めてもタイミングによってはクレジットカードの引き落としがかかる可能性があるので、しっかり確認するようにしましょう。

※2 信託報酬:投資信託を管理運用するための経費で、投資信託を保有している間はずっと投資家が支払い続ける費用のこと。

つみたてNISAの途中解約時に手数料はどのくらい必要?

つみたてNISA口座を開設している金融機関で途中解約したとしても手数料はかかりません。もちろん、NISA口座自体を解約しても手数料は必要ありません。

途中解約ではなく一時停止はできる?

つみたてNISAは途中解約ではなく一時停止もできます。つみたてをする余裕がなくなったとしても、一時停止ができますのでご安心ください。

ただ、2018年から2042年までが利用期間となっているので注意が必要です。

途中解約した後に再開する場合はどうすればいい?

つみたてNISA口座で保有している投資信託を途中解約した後、再開することは簡単です。つみたてNISA口座で投資信託のつみたてを再開させるだけです。

ただし、NISA口座自体を廃止して再開する際は、手間がかかってしまうため注意が必要です。NISA口座を再開設する手続きが必要となりますし、廃止した年の非課税枠をすでに使ってる場合、その年は再開設することはできません。

また、少し利益が出たとしても売却を繰り返すと、複利効果が得られなくなってしまいますので注意しましょう。基本的に、つみたてNISAを始めるのであれば、10年~20年という長期で活用するようにしましょう。

つみたてNISAならセゾンポケットで!

つみたてNISAなら、初心者にも優しいセゾンポケットがおすすめです。

- 2種類のみのシンプルな商品ラインナップで初心者でも選びやすい

- セゾンカード・UCカード会員なら口座開設が簡単

- カード決済で積立投資が可能(ポイントも貯まる)

- カードで買い物したポイントを投資に回せる

- 売買する時の手数料が0円

- 月々1,000円からはじめられる

セゾンカード・UCカード会員なら簡単な質問に答えて、本人確認書類・マイナンバー確認書類を提出するだけで簡単に口座開設できます。月々1,000円からはじめられ、積立投資のカード決済や永久不滅ポイントを使った積立も可能です。

また、セゾンポケットの投資信託は、目的に合わせた2種類のみのラインナップで、初心者でも選びやすくなっています。はじめてのつみたてNISAには、ぜひセゾンポケットをご検討ください。